FXって確定申告が必要って聞いたけど…絶対やらなきゃマズいのかな?

「FXは確定申告が必要!」と聞いて慌てている方もいるかもしれませんが、全員が全員必要なわけではありません。

しかし、利益がなくて確定申告が不要な場合でも、あえて確定申告することによって得するケースも存在します。

このページでは、以下3点について分かりやすく解説します。

- いくらから確定申告が必要なのか

- 確定申告が必要な人、不要な人

- 損失を出しても確定申告するのがおすすめな理由

- FXで計上できる経費の種類 など

私たちがFXで得た利益は、各FX会社が税務署に「支払調書」という形で提出しています。

きちんと確定申告しておかないとペナルティとして税金額が増えてしまうため、日頃からしっかり準備しておきましょう!

そもそも「確定申告」とは?FXでも必要なの?

申告期間・FXの税率

確定申告とは、所得税を支払うための手続きのこと。所得を基に支払うべき税金額(所得税および復興特別所得税)を自分で計算します。

所得の計算期間は、毎年1月1日〜12月31日の1年間。必要書類を準備し、翌年2月中旬〜3月中旬の間に税務署へ申告&納税します。

令和5年(2023年)分の確定申告期間は、令和6年(2024年) 2月16日(金)〜3月15日(金)です。

その年の所得が確定してから2か月ほどしかないため、後回しにしていると悲劇的な事態に陥ります。

確かにフリーランスの友人なんかは、2月頃になるとヒーヒー言ってますね

FXで利益が出た場合、「先物取引にかかる雑所得等の金額」として一律20.315%の税率で確定申告する必要があります。

本来は一律20%(所得税15%+住民税5%)なのですが、2013年1月1日〜2037年12月31日の25年間は、復興特別所得税0.315%(15%×2.1%)も課せられます。

ちなみに「FXって確定申告が必要なのかぁ〜面倒だなぁ…」なんて思う方もいるかもしれませんが、株式投資や仮想通貨など他の投資ではもちろんのこと、競馬・競輪・ボートレースなどの公営ギャンブルでも確定申告が必要な場合があります。

会社の「年末調整」との違い

会社やアルバイト先での年末調整では、給料から概算で天引きされている所得税を計算して過不足を調整します。

あくまで概算で天引きされているので、年末調整で正確な所得税額を計算し、所得税を払い過ぎている人には還付、不足している人からは追加徴収します。

会社員などの場合は年末調整で納税の計算が完了しているため、基本的には確定申告が免除されています。

ただし、FXの所得が20万円を超える場合などは、会社員でも自身で確定申告をしなければないのです!

以下、確定申告はいくらから必要なのかを会社員・専業主婦・無職・個人事業主別に確認していきましょう。

FXの確定申告はいくらから必要?不要な人は?

為替差益やスワップポイントを含むFXの利益から、必要経費を差し引いた金額がFXの所得額と見なされます。

FXで計上できる経費については、この後詳しく解説します。

ほほう。で、いくらから確定申告が必要なの?

給与所得者(会社員など)の場合

給与所得がある方の確定申告は、給与所得額によって2種類に分けられます。

年間の給与所得額が2,000万円以下の方は、FXでの所得が20万円を超える場合は確定申告が必要です。

年間の給与所得額が2,000万円を超えている場合は、FXでの損益に関わらず確定申告をする必要があります。

高所得者って大変なんですねぇ〜(他人事)

被扶養者(専業主婦・無職など)の場合

扶養に入っている方(専業主婦・学生・無職など)は、FXでの所得が38万円を超える場合は確定申告が必要です。

38万円を超えると確定申告が必要なだけでなく、扶養者(夫など)が配偶者控除を受けられず、扶養者の所得税も増えてしまうので要注意です。

個人事業主(フリーランスなど)の場合

個人事業主の場合は、基本的に確定申告が必要です。FXを事業としている場合は事業所得、それ以外の場合では雑所得として扱われます。

本業の確定申告の準備と重なると、時間的にも精神的にもテスト直前の学生並みに追い詰められます。

FXの確定申告だけでも大変そうなのに…

もしなるべく手間をかけたくない&書き方もよくわからない場合は、税理士に丸投げするのもひとつの方法です。税理士ドットコムというサービスなら、要望に合った税理士を無料で紹介してくれます。

おおお、無料なら利用するしかないですな

ただし、税理士の友人いわく「3月は吐きそうなくらい忙しい」らしいので、依頼するならなるべく早い時期の方がいいでしょう。

FX確定申告の必要書類は?

FXの確定申告では、下記の添付書類が必要です。

- 源泉徴収票…勤め先の会社からもらえます。

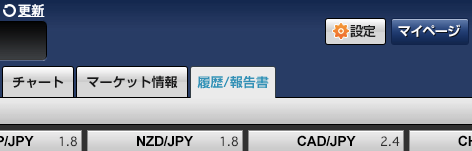

- 年間の取引損益報告書…各FX口座の取引ツールやマイページなどから入手できます。FX会社によって名称が異なります。

例えば外為どっとコムの場合、取引ツールの画面上部「履歴/報告書」というボタンをクリックすると年間の報告書の表示や印刷ができます。

添付書類は分かったけど、実際にはどんな書類に記入して提出したらいいのかな?

記入が必要な書類は、下記の通りです。

確定申告で記入が必要な書類は、国税庁HPからダウンロードできますよ。

FXの確定申告 よくあるQ&A

FXで計上できる経費・節税対策は?

FXをする際にかかった経費は、利益から差し引いて申告することができます。必要経費として挙げられるのは、以下の通りです。

- 通信費…インターネットの通信料金など

- 新聞・書籍費…FXに関する書籍や雑誌の費用

- 事務用品・機材費…FX取引で使用するパソコンや事務用品の費用

- セミナー受講費…FXに関するセミナーの受講費

- 交通費…セミナーなどに行く際の往復交通費

- 手数料…FX口座への振込手数料など

FX口座の入出金でかかる手数料も経費にできるんですね

これらの経費を計上するかどうかで、申告額が大きく異なってきます。普段から領収書やレシートは大切に保管しておくのがおすすめですよ。

もし「もうちょっと経費が計上できたら確定申告しなくても済むのに…!」という場合は、いっそのこといい機会だと考えて取引環境を整えるのもおすすめですよ。

こちらは私の一時期のトレード環境ですが、モニターが複数あるとスキャルピングやデイトレードでとても便利です。

自宅に6画面もあるとさすがに邪魔くさいのですが、2画面あるだけでも効率がグンとアップしますよ。

ただし、モニターは安いものなら1〜2万ほど買えるので消耗品扱いで経費にできる場合が多いですが、パソコンなど10万円を超える機材を購入する際は減価償却の対象となるので要注意です。

また、FXに関する本やセミナーに関しては、下記のページにて紹介しています。

↑ほとんどのFX会社では無料でセミナーを開催していますので、交通費くらいしか経費にできない場合が多いです。

また、みんなのFXでは無料でオンラインセミナーも開催しているため、交通費さえもかかりません。あんまり役に立たなくてごめんなさい。

損失の方が大きい場合は申告しないでいい?

FXで利益より損失が大きい場合は、基本的に確定申告しなくてもいいことになりますが、あえて確定申告することによって得する面もあります。

確定申告をして繰越控除を受ければ、その年の損失を翌年以降の3年間で発生した利益と相殺することができます。

つまり、今後利益が出た場合に納税額を減額できるのです!

なるほど〜、多少の手間がかかっても確定申告しておいた方がお得ですね!

繰越控除を受けるには、損失が出た年に確定申告をし、翌年以降も確定申告を続ける必要があります。

「来年以降はFXでガッツリ稼ぐぞ!」という願掛けになる(?)ので、損失分も申告しておくことをおすすめします。

保有中のポジションは課税対象になる?

年末をまたいでポジションを持っていたら、その利益も課税対象になるのかな?

為替差益についてはポジションを決済して利益が確定している金額が課税対象です。保有中で決済していないポジションは、課税対象にはなりません。

ただし、スワップポイントについては各FX口座によって扱いが異なります。

例えば、DMM.com証券「DMM FX」では未決済ポジションでは(スワップのみの受け取りを行わない限り)課税対象とはなりませんが、GMOクリック証券「FXネオ」の場合はポジションが未決済でも課税対象となります。

決済していなくても課税対象となる場合もありますので、詳しくはご利用中のFX会社の公式HPにて確認してみてくださいね。

e-Taxとは?マイナンバーカードやカードリーダーは必要?

国税庁はインターネットで確定申告書類が提出できるe-Tax(イータックス)というシステムを提供しているのですが、これまではマイナンバーカード&ICカードリーダーが必要でした。

マイナンバーカードだけならまだしも、ICカードリーダーまで持ってる人ってなかなかいないですよね…

が、しかし!平成31年(2019年)1月からマイナンバーカードもカードリーダーも不要でe-Taxが使えるようになったのです!

<ID及びパスワードによるe-Tax利用(ID・パスワード方式)>

マイナンバーカード及びICカードリーダライタが未取得の方については、厳格な本人確認に基づき税務署長が通知したe-Tax用のID・パスワードによる電子申告を可能とします(注1)。

○ 厳格な本人確認は、税務署における職員との対面などにより行います(注2)。

○ メッセージボックスの閲覧には、原則として電子証明書が必要となります(注2)(注1) マイナンバーカード及びICカードリーダライタが普及するまでの暫定的な対応(導入後、概ね3年を目途に見直し)として行います。

(注2) なりすまし対策やセキュリティ対策の一環として行います。

ただし、結局IDとパスワードを発行してもらうためには、税務署で職員と対面して本人確認をする必要があるため、「めちゃめちゃ便利になった!」というわけではなさそうです。

なんかややこしいんで、普通に郵送しちゃった方が早そうですね

FXの確定申告まとめ

- FXの所得額は「FXでの粗利益 − 必要経費」

- 申告する必要のない人もいる

- 損失を出した場合でも、確定申告で得する場合もある

FXの確定申告で慌てないためには、日頃から資金管理をしっかりしておくのがおすすめです。

きちんと資金管理をしておくことで確定申告が楽になるだけでなく、FXの勝率がアップする場合もあります。

詳しくは「FXで負ける人の共通点とは?資金管理で勝率アップする方法」を参考にしてみてくださいね。